NO pedir una hipoteca, puede ser la mejor decisión de tu vida

NO pedir una hipoteca, puede ser la mejor decisión de tu vida

El hecho de haber…

- Creado y dirigido varios negocios de millones de Euros en distintos sectores

- Trabajado con muchos clientes billonarios y multimillonarios

- Sido capaz de jubilarme joven a los 38 años

- Invertido en bolsa de forma rentable desde hace 22 años.

Hace que muchos amigos, familiares y alumnos me pregunte a menudo:

¿Cuál es el mejor consejo financiero que les puedo dar en esta vida?

Mi respuesta suele sorprenderlos a todos, porque no se trata de ninguna fórmula mágica sobre conseguir empleos bien remunerados, o consejos para invertir en bolsa.

Lo que les digo siempre es:

«NO pidas NUNCA una hipoteca»

Si quieres entender las tremendas ventajas que entraña este consejo, y los inmensos peligros que implica desoírlo, te recomiendo que leas lo que viene a continuación.

¿Preparado?

¿Comprar o alquilar una vivienda?: Esa NO es la cuestión.

Mucha gente se devana los sesos pensando si es mejor comprar o alquilar su vivienda habitual cuando en realidad esa NO es la cuestión.

Cada opción tiene sus ventajas y desventajas, pero lo importante es entender que el problema viene de si tienes que pedir hipoteca o no, para comprar la vivienda.

Ya sé que la mayoría tiene que pedir hipoteca para comprar, pero no es así siempre.

Hay gente que recibe una herencia, le toca la lotería, o sus padres les dan el dinero para comprar una casa nueva cuando se casan.

Comprar una casa como vivienda habitual, en sí mismo NO suele ser nunca un error, si se dispone del dinero necesario para pagarla al contado.

El ERROR GARRAFAL es pedir un préstamo hipotecario al banco, y comprometer tu futuro económico de por vida.

Comprar o Alquilar NO es la cuestión. HIPOTECARSE de por vida SI lo es.

Es una diferencia que puede parecer sutil o trivial, pero no lo es en absoluto, y sus implicaciones te cambiarán la vida de forma dramática.

El dinero que de verdad te cuesta la hipoteca: La miopía del corto plazo

Una de las razones por las que mucha gente se hipoteca, es que repartiendo la hipoteca a pagar en 30 o 40 años, las cuotas mensuales son pequeñas y asumibles.

Ese es un error grave porque se centra en el corto plazo (las cuotas que pagarás el próximo mes o año), y pierde de vista el gran total a pagar al banco.

Hagamos un pequeño ejercicio de simulación con las condiciones actuales cuando escribo estas líneas.

Supón que quisieras comprar tu primera vivienda en Barcelona que tiene un precio de 400.000 € (eso te compra unos escasos 100 m², así que tampoco es que te estés volviendo loco comprando una mansión).

A esto debes sumarle un 10% de impuestos y tasas, o sea otros 40.000 €.

Por suerte para ti, dispones de unos ahorros que equivalen al 20% del precio de la vivienda (80.000 €), por lo que «solo» te faltan 360.000 € para poder realizar la operación.

¿Sabes cuanto acabarías pagando en total si pidieras la hipoteca a 30 años?

Pues nada más y nada menos que 700.000 € entre intereses, devolución del principal, impuestos y gastos.

O sea que estos 360.000 € que te faltaban, te acabarían costando unos 340.000 € adicionales, y 30 años de trabajo.

Es decir, acabarías pagando al banco casi dos casas, una para ti y otra para ellos.

Si en está vida me he hecho rico, no ha sido precisamente por regalarle mi dinero al banco.

Si quieres prosperar, es siempre mala idea pasarte la vida trabajando para el banco.

El primer paso de un buen inversor en bolsa

El hecho de que lleve décadas siendo un inversor rentable en bolsa, se debe a qué desde joven entendí el poder del interés compuesto cuando este trabaja a tu favor.

Pedir una hipoteca, es exactamente lo opuesto: hacer que el interés compuesto trabaje durante décadas para otros (el banco).

Por eso cada vez que algún padre me pregunta cuál es el mejor consejo que le puede dar a su hijo, para que este pueda llegar a ser un buen inversor en bolsa, le contesto:

«No te hipoteques y hagas trabajar el interés compuesto en tu contra».

¿Alquilar es tirar el dinero?

En España, donde hay una cultura del ladrillo brutal (el 80% del patrimonio de los españoles está en forma de inmueble), el ir a contracorriente no te será fácil.

Uno de los argumentos que tendrás que oír a menudo, es que alquilar es tirar el dinero, y al menos si compras, al final la casa será tuya.

Este argumento se rebate fácilmente en sus dos mitades.

Cuando te hipotecas, también tiras mucho dinero, lo que pasa es que no es tan obvio.

En el ejemplo anterior donde faltaban 360.000 € que tenías que pedir al banco, al final acabarías gastando 700.000 €.

Eso significa que tirarías a la basura unos 340.000 € que no van destinados a pagar tu casa, sino intereses, tasas, impuestos y otros costes.

Hipotecarse representa tirar mucho dinero TAMBIÉN, lo que pasa es que ese coste está mucho más camuflado bajo la superficie y la letra pequeña.

La segunda parte del argumento, que al final la casa es tuya, también es refutable.

Eso será así, sí y solo sí…

- Eres capaz de pagar sin falta durante 30 años

- No te enfermas gravemente o falleces

- No te divorcias

- No quedas obsoleto en tu campo laboral, y un largo etc. de suposiciones más.

Para mí, esos son muchos SI… en un mundo que tiende rápidamente a la incertidumbre y la volatilidad.

Si todo va bien, es posible que la vivienda al final sea tuya, pero si las cosas van mal dadas, puedes verte en serios problemas económicos, o incluso arruinarte.

Que les pregunten a todos los especuladores en ladrillo, que vieron como la crisis subprime hacía caer el precio de sus inmuebles un 50% a la vez que no podían continuar pagando los plazos y quedaban embargados.

Ahora siguen teniendo que pagar al banco de por vida, y la casa no será suya al final.

La flexibilidad de vivir de alquiler

Una de las ventajas de haber sido un visionario desde muy joven, es entender cómo iban a cambiar las cosas mucho antes que el resto.

Siempre vi que el mundo iba a avanzar en términos de complejidad y velocidad de cambio (disrupción tecnológica), por lo que alquilar era la solución más flexible posible, en un mundo donde la incertidumbre iría en aumento.

Ahora que ha explotado el teletrabajo, la globalización, la competencia global por el talento y las oportunidades, ¿sigues pensando que estar atado de por vida a algo tan fijo y pesado como una vivienda es algo inteligente?

Yo vivo por el mundo en los lugares que más me apetecen e interesan en cada momento, y solo tengo un contrato de alquiler flexible que puedo dejar en cada momento.

Esto me permite Geo-Arbitrar mi vida y mis finanzas, de la mejor manera posible y a un coste mucho más competitivo que el de la mayoría de la gente.

Hay mucha gente que alquila ahora sus medios de transporte, su ordenador, su música y contenidos, su formación, etc.

La economía del pagar por usar (Pay-Per-Use), se va imponiendo cada vez más.

¿Por qué no pagar por usar la vivienda de tus sueños, e irla cambiando a medida que lo necesites?

Esto siempre me ha parecido lo más racional.

Pero cómo suele ser habitual, el sentido común, es el menos común de los sentidos.

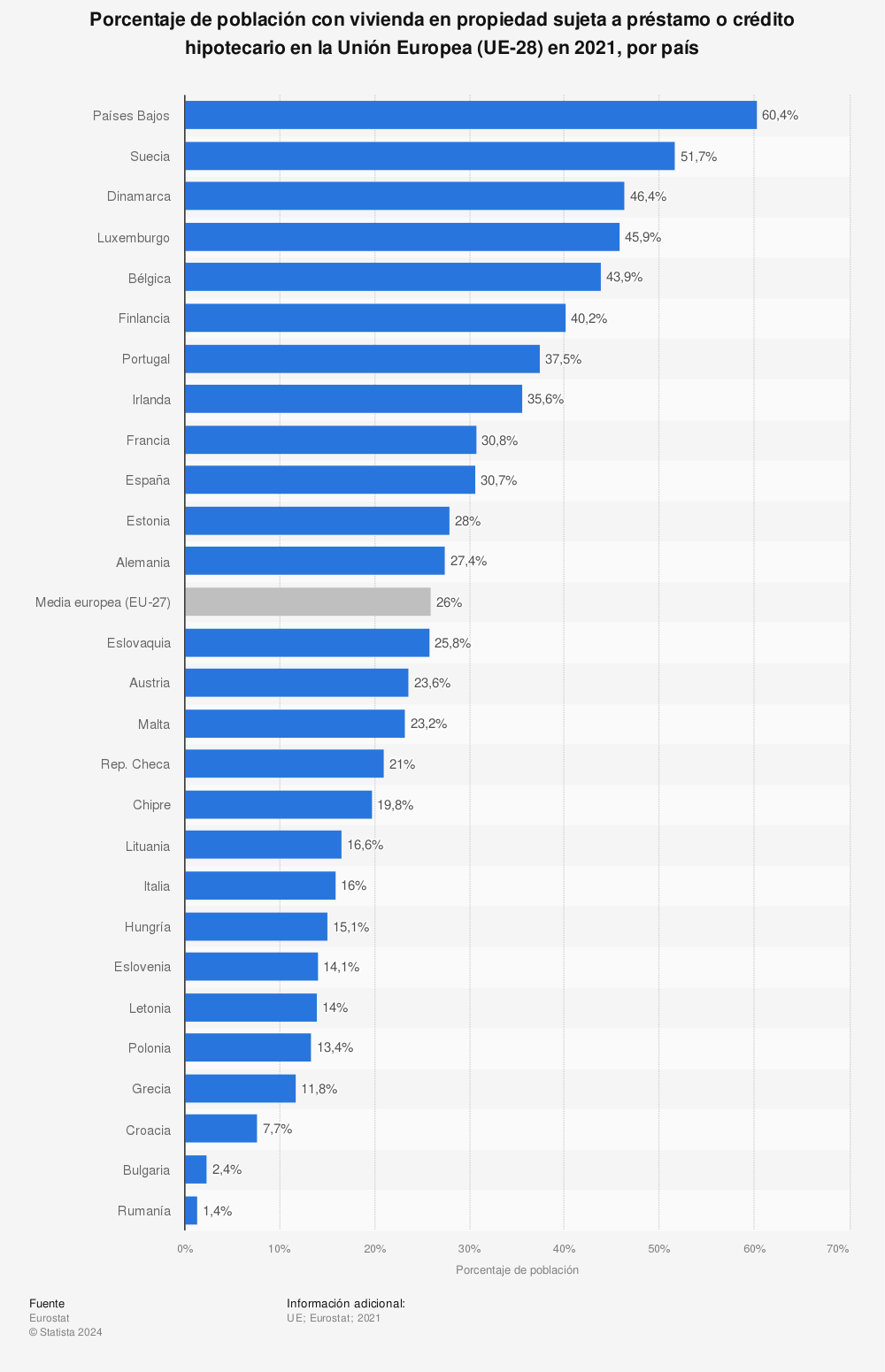

En España más del 30% de la población está hipotecada. Eso son unos 14,1 Millones de personas.

Alquilar de por vida (o no)

Finalmente, el hecho de no haberme hipotecado de por vida, me permitió gozar de un excelente exceso de efectivo y ahorros que sirvió de combustible a mis inversiones en bolsa.

Después de conseguir altas rentabilidades durante décadas, ahora puedo comprar una vivienda donde más me plazca del Mundo.

Sin embargo, prefiero seguir sin hacerlo.

¿Por qué?

Muy sencillo, la rentabilidad de mi cartera de inversión sobrepasa con creces mis costes de vivienda.

Es decir, mis activos financieros, son mucho más rentables que cualquier revalorización inmobiliaria.

¿Por qué tendría que atar una cantidad ingente de mi dinero, a algo que es un coste (la vivienda principal), y que es altamente rígido e inflexible, cuando puedo estar ligado a algo mucho más ligero y rentable que me permite vivir a mis anchas?

Y si al final de mis días decido comprar una vivienda (uno nunca sabe), lo podré hacer en efectivo y al contado, y no pasando 30 años de mi vida pagando al banco.

EJERCICIO: ¡Ahora es tu turno!

Si te ha gustado mi artículo por favor compártelo con todo aquel que conozcas y le pueda interesar.

También dime aquí abajo en los comentarios, si tú también estás a favor de alquilar vs comprar y el porqué.

Si por casualidad eres un fan de hipotecarte, lo respeto, pero te pido te abstengas de comentarlo.

Siendo España un país dominado por el mercado hipotecario, ya tenemos un overflow tremendo de publicidad pagada y orgánica más que suficiente para mi gusto a favor de hipotecarse de por vida.

¡Muchas gracias!

Toda la Información Incluida en el Material que recibes es Propiedad Intelectual de © José Castelló.

Dicha información no puede ser copiada, reproducida, republicada, o posteada, ni total ni parcialmente, de ninguna manera sin el consentimiento previo escrito por parte de José Castelló.

José Castelló Executive Education ©, ¡Vive Sin Trabajar! ©, Razones aplastantes para NO hipotecarse NUNCA ©, son Propiedad Intelectual de José Castelló.

Copyright © José Castelló. Todos los Derechos Reservados

Fuente Estadística: Statista

Hola Jose!!

Me ha encantado este artículo porque he tenido muchas «guerras» con mi entorno hablando de hipotecarse, tanto con mi familia para que me lo comprara yo, como con el entorno a los que le recomendaba que no lo hicieran.

En este momento me he rendido y ya no trato de convencer a nadie de que no se hipoteque; también se ha rendido mi familia de tratar convencerme XD

Lo que utilizaré este artículo cuando salga el tema, por si lo quieren leer, como acabo de hacer con Laura, quien espero que te escriba para exponer su caso, porque creo que hay algo que se le escapa en su análisis.

Lo que me gustaría entender del ejemplo es de dónde salen exactamente los 340K, si tienes el detalle a mano 🙂

Porque por seguir con el ejemplo anterior, ella tenía en cuenta el interés hipotecario al 1,4% creo, pero no así los seguros obligatorios (casa y vida), el 10% inicial que quemó, los impuestos anuales (IBI, comunidad de propietarios y basuras -que yo no pago como alquilado-) ni las futuras reformas que necesitará el piso: por cierto, me acaban de cambiar el baño (unos 5K) y no me he tenido que preocupar de nada, ni mucho menos pagarlo.

Muchas gracias y Pura Vida!

Toni

Razones aplastantes para NO hipotecarse NUNCA

¡Muchas gracias Toni por tu comentario!

Cómo tú bien ya has intuido aquí no se trata de ganar una discusión o de convencer a nadie, sino de que tú tomes la mejor decisión económica para ti mismo.

En España, con más de 14 millones de personas hipotecadas, y los millones adicionales que ya se han hipotecado y pagado su deuda, lo tienes perdido.

Este es un país de hipotecas y propietarios, y nosotros siempre seremos los «raros».

Con respecto a lo que me comentas del cálculo, he utilizado el simulador de hipotecas de Idealista con una popular entidad bancaria de bajo coste, a tipo de interés mixto que en el momento de los cálculos para el artículo ronda cerca del 5% TAE.

Intereses cómo el que mencionas del 1,4% son cosa del pasado, y me temo que por muchos años por venir.

Y esto demuestra otro de los grandes peligros ocultos de las hipotecas: en plazos largos de 30 años, es muy difícil asegurar que los tipos de interés se mantendrían tan bajos durante tanto tiempo. De hecho era casi inevitable que no fuera así.

¡Un abrazo y Pura Vida!

Hola José,

Llevo muchos (20 años) viviendo de alquiler. Esto me ha permitido vivir en 10 ciudades distintas. Siempre nos hemos movido buscando la mejora laboral o la reducción de costos de vida. Mi familia me persigue preocupada porque no me he hipotecado. Lo que he ahorrado a punta de vivir en alquiler lo he podido invertir en fondos aunque no tan pronto como esperaba porque hubieron momentos de desempleo e inestabilidad. Hace dos años decidí con los intereses por el suelo decidimos comprar una vivienda pequeña para la jubilación, la cual alquilo de momento, con lo cual no me representa un gasto, y cuando lo hace es mínimo en realidad.

Tengo un núcleo familiar grande en la actualidad así que vivir en alquiler genera algo de estrés porque no es fácil cambiar de vivienda con un núcleo grande (5).

Ya cerca de los 50 y un poco cansada de cambiar de sitio me he planteado hipotecarme para no moverme más … pero he llegado a tu página web y al leerte me lo estoy replanteando… no puedo comprar una casa grande en efectivo, así que la hipoteca sería necesaria, los alquileres parecen seguir subiendo, el mío no de momento. Es una decisión difícil, y si te cuento esto aquí es buscado disuadirme de la idea, el asunto es más un tema del núcleo familiar que otra cosa. No esperaba tener que traer mis padres a mi casa con lo cual, no es igual todo este planteamiento cuando sois una pareja que cuando tienes que moverte co. Hijos y padres (lo digo porque antes se me hacía más fácil todos los cambios de ciudad)

Agradezco tus comentarios. La hipoteca que he mirado (muy por encima) sería por 270k, lo cual me parece una burrada!

Enhorabuena por tu artículo!! Gracias por compartir tus ideas y experiencia fuera de lo común porque he vivido siempre bombardeada por este tema, leerte en realidad me ha llenado de alegría y paz. Yo te animo a que sigas educando a la gente a tener otra visión y a saber que la vida no tiene un patrón para vivirla sino que está llena de diversas oportunidades y que podemos llegar al mismo lugar por caminos distintos

Agradezco tus comentarios para re alinear mis pensamientos.

Un abrazo y muchas gracias !!!

Razones aplastantes para NO hipotecarse NUNCA

¡Gracias Lucy por tu comentario y por comentar tú experiencia con todos los Alumni!

En primer lugar me alegra mucho que hayas encontrado en mi artículo un soplo de «contrarianismo».

España es un país de hipotecas y de hipotecados, y el sistema está diseñado para que te hipoteques.

Políticos, Bancos, Promotores Inmobiliarios y propietarios, te empujan todos en ese sentido.

Así que los pocos que «osamos» decir, «no contéis conmigo», estamos bombardeados por todos los lados para «unirnos al grupo de los hipotecados».

Dicho esto, intento siempre evitar dar consejos sobre situaciones personales de cada uno. El número de variables y de características de cada uno, es demasiado grande cómo para dar un diagnostico preciso y útil.

Esto no impide que pueda hacer algunas reflexiones en voz alta, que podrían ayudarte.

En cualquier caso, la decisión final es tuya, y tú tienes que pensarla y escogerla bien, entendido? 😉

Ahora que yo también me he hecho más mayor (tengo 51 cuando escribo estas lineas), entiendo mejor las restricciones personales a las que la vida te somete.

Cuando era soltero, era una cosa. Casado otra. Con familia a cuestas en edad escolar otra distinta, y cuando tus padres empiezan a hacerse mayores y necesitan tu ayuda, un universo paralelo.

En cualquier caso, la solución pasa SIEMPRE por el sacrificio personal. Cómo dice un buen amigo mio «Pick your Posion».

No hay manera de evitarlo.

Lo que si puedes hacer es elegir cuál va a ser tu sacrificio.

No sé algunas de las ideas que defino a continuación son posibles en tu caso particular, pero lo hago para que veas el ejercicio que hago de buscar alternativas, no tan obvias o agradables, a hipotecarse:

-Puedes ir a vivir a un sitio donde la vivienda para 5 sea mucho más asequible, o mudarte a un barrio «menos bonito» donde estés.

-Puedes formarte y conseguir un trabajo mejor remunerado, o promocionar en el que estás, o negociar al alza tu salario (y tu pareja lo mismo)

-Puedes pagar cuidados a tus padres entre varios hermanos en una residencia y trabajar extra para pagar el costo

-Puedes reducir costes de vida en todo lo superfluo : diversión, viajes, vacaciones… e incluso recortar en lo que no lo es, por un periodo de tiempo: alimentación, ropa, transporte. colegios…

-Puedes trabajar a doble turno durante una temporada, o buscar trabajo extra a tiempo parcial para aumentar los ingresos.

Y por supuesto puedes vender tu vida al banco (que para mi siempre es la última opción).

En cualquier caso, es así cómo funciona la vida. Siempre hay que sacrificarse. Y si al final la opción que eliges es la de la hipoteca, que sea porque has hecho los deberes con calma y pensándolo muy bien donde te metes, y no porque estés asustada y cansada, y porque todo el mundo te empuja hacia ello.

Espero que mis palabras te sirvan de aliento y de claridad y te ayuden a tomar la mejor decisión para ti y tu familia.

¡Un fuerte abrazo!

Hola Jose,

El problema creo que la gente no hace sus números o se hace trampas al solitario. El principal problema es que la gente paga demasiado y por tanto se hipoteca demasiado. Y no tiene en cuenta todos los costes (seguros, ibis, comunidad, basuras, derramas…)

En mi caso me hipoteque por 140.000 euros, los gastos fueron entorno al 6% (tasación , Ito y adj bonificado). Hipoteca a tipo variable +0,89%. Sin comisiones de ningún tipo. Durante los 7 primeros años del préstamo (casi un 30% del total) he pagado unos intereses ridículos. Y luego me he llevado la hipoteca a otra entidad a tipo fijo al 1,8%.

No sólo se trata de una vivienda, sino de un proyecto de vida, ya que la familia va a crecer este año otra vez, y la casa está pensada pensada para eso 🙂

En general vivir de alquiler (pagando poco) fue un acierto total y desde el principio me decían que me metiera en un piso. No lo hice. Tome mis decisiones con criterio propio. Creo que acerté o al menos me salió bien.

Feliz Año Nuevo José!

Razones aplastantes para NO hipotecarse NUNCA

¡Muchísimas gracias Marcos por compartir tus reflexiones y tu caso personal!

Mencionas un tema clave, que es no hacer los números. La de veces que he visto a mucha gente tomar este tipo de decisiones importantes a nivel económico, sin hacer ni un sólo número (más allá de si pueden pagar la letra inicial del mes), sólo porqué «Si todo el mundo lo hace , pues yo también!». Nunca dejará de sorprenderme.

Adicionalmente hay un tema mucho menos visible relacionado con el «survivorship bias», y es que muy a menudo la gente que habla bien de hipotecarse, han logrado evitar al menos hasta la fecha que te lo cuentan, los peores resultados: Defunción de un cónyuge contribuyente, divorcio, desempleo permanente o de larga duración, enfermedad terminal, invalidez, daño mayor, etc.etc…

Cuando adquieres un compromiso económico fuerte a varias décadas vista, muchas cosas pueden ir muy mal y las cosas se pueden poner muy feas. Que no haya sido así, no quiere decir que la decisión fuera inteligente, sólo que ha habido suerte.

Confundir la suerte, con la habilidad, es una de las causas de mayores tragedias en esta vida (y de las más inesperadas).

¡Un fuerte abrazo para toda la familia y feliz año nuevo!.

¡Pura Vida!

Buenas tardes José y feliz 2024.

Coincido plenamente contigo en no trabajar para el banco y así se lo he enseñado a mis hijos. Es evidente que los tiempos actuales las cosas van a otra velocidad y tienen que adaptarse.

Años atrás había menos movilidad laboral y el enfoque era un poco distinto, y tengo que reconocer que, en mi caso, mi mujer y yo nos hipotecamos en el año 2.001 para comprar nuestra vivienda habitual, y optamos por mantener los ahorros en fondos de inversión, tras hacer muchos números, porque el importe no era desmedido, y las cuentas que hice entonces me decían que con las ventajas fiscales de esa época para el producto, había algo más de margen para que la deuda no fuera una losa.

Todo salió bien, aunque tuvimos ayuda con unos tipos de interés que bajaron tanto los últimos años que llegamos a rozar los tipos negativos (hipoteca variable euribor + 0,48%), y acabamos de pagar en 2.019 con la gran satisfacción y la liberación que supone dejar atrás la deuda.

Ahora mismo no me hipotecaría.

Te saludo desde Santander, donde sigo practicando bodysurf por el Cantábrico, mientras el cuerpo aguante, ya con 61 años….

Un abrazo y pura vida.

Razones aplastantes para NO hipotecarse NUNCA

¡Muchas gracias Alfredo por tu excelente comentario y por compartir tu caso personal!

Aplaudo sobremanera dos aspectos que mencionas:

1- Recomendar a tus hijos no hipotecarse sino alquilar.

Veo a menudo a muchos padres recomendar a sus hijos exactamente lo mismo a lo que a ellos les funcionó en su día. Al estilo copiar/pegar, sin tener en cuenta cómo han cambiado, y cómo cambiarán los tiempos futuros.

Cuando las situaciones y perspectivas cambian, también deben hacerlo nuestras acciones. Saber adaptarse es un bien escaso y precioso. ¡Enhorabuena!

2- Saber reconocer el factor suerte en los resultados obtenidos. Tener la habilidad y la humildad de reconocer que los eventos externos e incontrolables han sido favorables y no atribuírselo al propio genio (cómo en este caso los tipos de interés inusualmente bajos durante muchos años) es un signo de gran humildad y de capacidad de análisis correcto. Esto es algo que no veo muy a menudo, así que me quito el sombrero en las raras ocasiones que lo encuentro. ¡Chapeau!

Me alegra saber que sigues practicando el bodysurf por esos lares tan hermosos a los 61 (espero seguir tu estela en este respecto). No te quepa duda, que si aterrizo por allí, nos damos un baño juntos.

Nada mejor que disfrutar de unas buenas olas en buena compañía.

¡Un fuerte abrazo para toda la familia y Feliz Año!

¡Pura Vida!

Hola Josep,

Yo creo que es mejor alquilar una vivienda que comprarla hipotecándose, si bien éste no ha sido mi caso, por lo que lo he tenido que aprender por el método prueba-error.

En mi caso compré y una vez metido dentro aprendí el que para mí es el mayor riesgo de una hipoteca, el divorcio. Tuve suerte y al no tener hijos ‘pude recomprar’ en el 2005 casi en el momento más álgido del mercado inmobiliario, la mitad que ya había pagado, por lo que supuso una pérdida económica notable teniendo en cuenta que estaba en mis inicios profesionales. Si hubiera tenido hijos, hubiera sido mucho peor, porque todavía estaría pagando una hipoteca de un piso en el que no podría vivir y además tendría que pagar el coste de otro alquiler.

Una vez en esa situación me dediqué a amortizar anticipadamente el préstamo reduciendo plazo, no reduciendo cuota, de modo que -ser el préstamo de método francés, dejé los años restantes casi sin interés para el banco, pagando una cuota en la que más del 90% era principal, así pude paliar en parte el error y ‘fastidiar un poco’ al banco durante 8-10 años en el que me estaban financiando casi sin coste.

Para mí, el segundo gran problema de una hipoteca vs el alquiler es la movilidad laboral que puede llevar a la venta forzada del activo o a aguantar el coste de la propiedad junto con otro coste de alquiler o peor aún de segunda propiedad.

Por último, aunque no es el caso de la mayoría de las personas, con conocimientos de inversión, la balanza todavía se decantaría más por el alquiler. E incluso (para mí sólo es este caso), se podría paliar en parte el error vendiendo la vivienda para irse de alquiler y tener liquidez para invertir.

Gracias

Razones aplastantes para NO hipotecarse NUNCA

¡Muchísimas gracias Héctor por tu comentario y por tu excelente aportación personal!

Tengo que agradecerte sobremanera tu excelente ejemplo de lo que anteriormente mencionaba a Marcos y Alfredo acerca del sesgo de supervivencia.

A menudo la gente que habla a favor de hipotecarse, ha tenido una gran dosis de suerte al pagarla, y las circunstancias externas le han sido favorables por puro azar.

Muchos desconocen los grandes peligros en los que han incurrido, simplemente porque no se materializaron.

Tu has expuesto un caso que veo muy a menudo, (el divorcio, y cuando se da con hijos todavía es aún peor), que cuesta una verdadera fortuna a la gente involucrada.

Es una de las mil cosas que pueden ir mal y que muy pocos prevén.

Es por ello que te agradezco sobremanera, que hayas salido a compartirlo. Veo a muchos que no dudan en publicitar sus éxitos, y que esconden bajo la alfombra sus fracasos o pérdidas.

El hacer lo que tú has hecho, requiere de capacidad de auto-crítica al reconocerlo, y valentía y generosidad al compartirlo con la Comunidad de Alumni.

¡Muchas gracias!¡Lo aprecio sobremanera!

Adicionalmente a ello mencionas 2 temas muy importantes, que ya vi claros hace décadas:

1- El aumento de la movilidad geográfica y la necesidad de flexibilidad vital.

2- El tremendo coste de oportunidad que representa una vivienda si eres un buen inversor en bolsa.

¡Un fuerte abrazo para toda la familia!

¡Pura Vida!

Estimado José,

Antes de nada, desearte a ti , a tu familia y a toda la comunidad de Vive Sin Trabajar un buen año 2024, lleno , sobre todo, de salud.

He pensado mucho sobre este artículo, excelente, como viene siendo habitual 😉 Tengo una reflexión algo diferente de la tuya y la de Toni, a ver como la ves.

Gracias al curso que hice de Bolsa contigo en Setiembre ’20, justo durante la pandemia, constaté e interioricé temas muy importantes, claves diría yo.

Una, es que a nivel personal conviene hacer una gestión del dinero similar a la que hacen las buenas empresas. Si bien mi cuenta bancaria y mi patrimonio total tiene muchísimos ceros menos que las Google, Microsoft, Meta etc.. su gestión del capital es algo que uno debe aprender, si más no para entender lo que hacen, que no intentar copiar claro.

En Setiembre 2020 lo tipos de interés estaban entorno al 0%, incluso estuvieron en negativo bastante tiempo. Si una persona entiende esto bien, puede ser realmente potente el buen uso (con conocimiento y cabeza claro) que le puede dar.

Una persona/familia normal, como la nuestra, que tuviese ahorrado digamos 120.000€ podría pedir prestado al banco (cualquiera de los AAA de España) digamos 200.000Euros para comprarse un piso. Para eso con gastos e impuestos y demás, como mínimo debería poner unos 60.000Euros (40.000 porque el banco te pide que avances un 20%, aunque se hicieron operaciones al 100%; más 20.000€ +- de impuestos). La persona/familia en cuestión pediría 160.000€ de hipoteca al Banco a digamos, 25 años a tipo fijo al 1% (se firmaron por debajo). Eso haría una hipoteca de unos 600€ fijos los próximos 25 años (sin movimientos al alza en ningún momento). Más adelante, a partir de los 10 años, se puede amortizar si se desea (pero de aquí a 10 años una persona/familia normal con la inflación, 600€ no sé si interesa amortizar…eso depende de la persona).

El otro movimiento, el coger esos 60.000€ restantes (es poco) e invertirlos en Bolsa, en una cartera que uno desee (¡nunca a 1 solo valor ni en Bitcoins o cosas parecidas claro!). Esos 60.000€ invertidos con buen criterio pasados esos 3,5 años darían un capital de unos 80.000€ (8% interés compuesto acumulado) que no es demasiado, ya que en ese periodo hubo alzas en bolsa mareantes. Bien cierto que en ’22 la bolsa cayó, pero eso es normal. Como tú nos enseñaste en el Curso, Mr Market siempre da oportunidades 😉. En 3,5 años los intereses acumulados serían de unos 3.800€ que comparados con los 20.000 de “plusvalías” hacen que la operación fuera realmente rentable.

Otra cosa muy distinta es la vida que uno quiera llevar, y si vivir de alquiler es preferido a la idea de comprar, por innumerables razones. A nivel económico, en Barcelona (la provincia en la que vivo) un alquiler hoy en día de un piso normal, en un barrio normal, de 3 habitaciones está muy por encima de los 600€.

Espero que mi aportación dé valor y si hay un pequeño debate, pues mejor, ¡más aprendemos todos!

Espero sigas bien y continúes aportando valor a todos los que te seguimos.

Un fuerte abrazo y ¡ Pura Vida Maestro!

Razones aplastantes para NO hipotecarse NUNCA.

¡Muchas gracias Edu por tu excelente comentario y por tu aportación personal!

¡Feliz año nuevo para ti y a tu familia también: os deseo todo lo mejor!

Para aportar valor sobre tu comentario diré lo siguiente:

Me parece muy bien que la gente haga sus números y decida hipotecarse.

En general, en lo que diferimos es en la gestión del riesgo.

La evolución que comentas en tu ejemplo a corto plazo (3-4 años), ha sido favorable: tipos muy bajos, combinados con importes de letra bajos, y un resultado favorable en bolsa.

Lo malo de las hipotecas, es que se suelen contratar a periodos largos (varias décadas), y durante este gran intervalo las cosas se pueden poner feas.

¿Qué pasaría si los tipos subieran drásticamente, y la bolsa corrigiera fuertemente?.

Y si adicionalmente, hubiera un divorcio, o el cónyuge que mayor aporta sufriera un enfermedad terminal incapacitante?

Hay muchos escenarios que se pueden dar, y que por suerte finalmente muchas veces no se dan, pero eso no significa que no se tengan que prever.

En mi caso, nunca me ha gustado ponerme en una situación en la que el peor de los escenarios sea inaceptable para mi y los míos.

Claramente el hipotecarse es una de estas situaciones.

Muy a menudo la gente me dice que tengo mucha suerte y que soy muy afortunado. Y es cierto. Muchas veces se dan situaciones que me son tremendamente favorables.

Pero también es cierto que SISTEMÁTICAMENTE he evitado situaciones de riesgo que pueden hacer que las cosas se pongan muy feas.

Cómo un célebre inversor dijo una vez sobre las acciones que incluía en su cartera: «Si te encargas de evitar a los perdedores, los ganadores se cuidan ellos solos».

Con el tema de la hipoteca, simplemente siempre he intentando NO meter a un potencial perdedor muy desastroso en mi vida.

A corto plazo (unos cuantos años), los resultados de un especulador y de un brillante inversor son prácticamente indistinguibles.

De hecho, muy probablemente el especulador mostrará unas rentabilidades superiores en este plazo.

Pero a largo plazo (varias décadas), una gestión del riesgo superior del buen inversor, es lo que hace que los resultados caigan abismalmente a su favor.

¡Un fuerte abrazo y Pura Vida!

Hola José

Gracias por tu respuesta, siempre un paso por delante.

De todas maneras no creo que sea una cuestión especualativa la que planteo.

Dejando a un lado que pasará con la relacion de pareja y demás ( nadie lo puede saber) lo que sí sé es que actualmente alquilar un piso en Barcelona es un verdadero quebradero de cabeza. Los alquileres, gracias a la penosa gestión pública del tema , están por las nubes y si consigues alquilar algo decente, está muy por encima de los 600€ que comentaba.

A nivel empresarial, las grandes empresas se endeudan y sus ratios de deuda son negativos, como bien nos enseñaste, con su tesorería a día de hoy, podrían pagar toda su deuda y aun tendrían dinero para continuar el negocio de manera saneada.

Quiero decir, que el hecho de pedir prestado de por sí, no es algo malo. Lo que pasa es que en España, el conocimiento económico-financiero es muy pobre , la gente suele hacer auténticas barbaridades.

Un placer estar en contacto Maestro y aportar a la comunidad.

Pura vida!

Razones aplastantes para NO hipotecarse NUNCA

¡Muchas gracias Edu por el feedback!.

Simplemente apuntar algunos matices al respecto:

1- La compra de la vivienda habitual, NO es ni una inversión, ni una especulación. Es un gasto. Independientemente de si este es financiado con deuda (hipoteca) o pagado con fondos propios.

2- Si decides endeudarte, estoy de acuerdo contigo de que es mejor hacerlo a tipos de interés bajos, que no a tipos altos.

3- Más allá de la hipoteca, en cualquiera de los distintos niveles de administración del dinero, es bueno hacer una correcta gestión del riesgo, o en otras palabras, prever los peores escenarios posibles para que estos sean asumibles.

Estas empresas que tú comentas lo hacen así, aunque las cosas cambien drásticamente en su contra, su margen de maniobra y su volumen de caja neta, son ampliamente sobrados para hacer frente a muchas eventualidades.

Por mi experiencia, la mayoría de particulares que se hipotecan (no digo que sea tu caso), no hacen una gestión que sea parecida a esto que mencionamos.

Si se presentan escenarios negativos fuertes, se hallarán en posiciones financieras muy desagradables o no asumibles.

Pero esa es precisamente la belleza de la correcta gestión de riesgo. Sólo es visible en TODO MOMENTO por el ojo bien entrenado, y SOLO es visible por el ojo inexperto cuando las cosas se ponen feas. Si esto último no sucede, el inexperto cree haber hecho una toma de decisiones inteligente, cuando en realidad, sólo ha tenido buena suerte.

Y en mi experiencia, el confundir habilidad con suerte, no trae cosas buenas en el largo plazo.

¡Un fuerte abrazo y Pura Vida!

Estimado Josep

MUCHAS GRACIAS POR TU FEEDBACK.

NUNCA TE OLVIDARÉ MAESTRO!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

PURA VIDA!!!!!!!!!!!!!

Razones aplastantes para NO hipotecarse NUNCA.

¡Un placer Edu!

El sentimiento es mutuo: Nunca olvidaré a ninguno de los excelentes alumnos que he tenido, que:

1- han mejorado sustancialmente sus vidas y la de sus familias, aplicando con tesón mis conocimientos durante años,

2- me han escrito para contarme los extraordinarios logros que han alcanzado, y para darme las gracias por ello.

3- Me han ayudado a difundir mis conocimientos entre los que más quieren.

¡Un abrazo y Pura Vida!

Hola Jose!

Antes que nada , Feliz año para ti y todos los que seguimos tu inspiración.

La verdad es que nadar contracorriente siempre es muy difícil y debes estar fuerte y preparado para ello. En mi caso, si, me endeude al principio con la casa que compramos con mi mujer, pero debo aclarar varios puntos de nuestra estrategia.

Realizamos una pequeña hipoteca, que hace muchísimos años ya terminamos de pagar, por lo que no existe deuda en la actualidad. Fue pequeña porqué aportamos mucho capital al principio, y tuvimos nuestros problemas por ello, pero no por la liquidez sino por el banco que quería que nos endeudasemos mucho más, pero ahi mi corta experiencia y los consejos de mi padre, el cuál no se endeudo Nunca!, hicieron que pudieramos realizar la operación.También hay que decir, que viviamos en un piso que mi padre había comprado y este me dono en vida, dicho piso se puso en alqulier y esta alquiler pagaba tranquilamente la cuota de la hipoteca mientras duro. En la actualidad ese piso continua dando una rentabilidad del 12% anual.

Consejos? para mi y no sólo por lo que tú comentas Josep, sino por la metodologia que seguia mi padre que no creia en la deuda , pero si en la creación de riqueza , decir que hay que intentar no endeudarse jamás, suena loco,no? pero estoy acostumbrado a hacer cálculos y cuando comparas y ves que el ejemplo que tu has puesto al inicio es lo que sucede irremediablemente, te das cuenta que estas engordando a nuestros amigos banqueros y empobreciendonos nosotros.

A mis hijos les estoy enseñando como crear riqueza y como intentar resolver las situaciones sin la deuda, muy paralelo a lo que comentabas de pago por uso. Cada vez lo tienen más claro.

Perdonar por este rollo, pero cuando detectas el juego en el que pretenden involucrarnos es para abrir los ojos.

Pura vida !

Razones aplastantes para NO hipotecarse NUNCA

¡Feliz año nuevo para ti y los tuyos Ricard!

¡Muchas gracias por tu comentario, y por aportar tu situación personal y tus reflexiones!

Muy a menudo me preguntan cual es en mi opinión el consejo financiero más importante, o que más veces he dado.

La gente a menudo espera, que les recomiende una estrategia de inversión, o algún sofisticado consejo financiero que multiplique su dinero rápidamente.

Pero la realidad es mucho menos glamourosa: Simplemente, no te endeudes NUNCA.

Creo que al igual que tú, tuve la suerte de conocer a esta última generación de personas en España, que todavía sabían que el endeudarse era malo.

Recuerdo cuando los abuelos, me contaban con aire peyorativo que Fulanito había tenido que ir a pedir dinero prestado al Banco.

¡Pedir préstamos estaba mal visto!. ¡Significaba que no podías pagar lo que querías por ti solo!.

Claramente esa época ya no existe, y obviamente el crédito y la deuda se han híper-normalizado, porque son tremendamente lucrativos para sus promotores (aunque a menudo destructivos de riqueza para sus tomadores).

Nunca me hice rico, haciendo lo que la mayoría hace. Más bien todo lo contrario: aplicando lo contrario a lo que hace todo el Mundo.

Así que mi consejo número uno seguirá siendo, no te endeudes nunca (y menos con una hipoteca).

Muy poca gente lo seguirá obviamente (ser un contrarian es algo al alcance de unos pocos), pero los que lo hagan, posiblemente tendrán una mejor salud financiera que el resto.

¡Un fuerte abrazo y Pura vida!

Siempre he tenido dudas sobre alquilar vs hipotecarse (ya que no tengo dinero para pagar al contado) .

Pero por sentido común descarto la hipoteca, siempre he sido muy ahorrativo, tacaño ,etc. Cuánto más dinero tengo más tranquilo estoy. Si le debía a un amigo 8€ porque me los dejó para una cena y se lo devolvía en 2 días estaba intranquilo hasta que lo devolvía. Pues imagínate una hipoteca de 120.000 € . Así que no pienso hipotecarme.

Pero entiendo que cada caso es un mundo, tengo 34 años , estoy soltero , no quiero tener hijos y mis padres son jóvenes aún .

No es lo mismo a un hombre con 2 hijos que quiere dejarles un techo a sus hijos y ha tenido 4 o 5 mudanzas.

Saludos

Razones aplastantes para NO hipotecarse NUNCA

¡Gracias Iñaki por tu comentario y por compartir tu caso personal!.

Me parece muy bien, y muy razonable la decisión que has tomado con respecto a no hipotecarte, y que coincide plenamente con la mía.

Evidentemente cada caso particular debe valorarse por si mismo.

Pero lo que a menudo la gente no calcula (cómo en el hipotético caso que mencionas de un padre con 2 hijos), es el riesgo de que el sueño pueda acabar en pesadilla: el padre enferma o pierde el empleo, no puede pagar al banco, y este le embarga la casa a un precio inferior al de compra, teniendo que trabajar el doble para pagar un préstamo que todavía debe, y un alquiler para no dormir al raso.

Es la gestión correcta del riesgo lo que diferencia a los mejores directivos, empresarios, e inversores.

Y mucha gente, especialmente en temas de hipoteca, no hace NINGÚN análisis de riesgos.

¡Un fuerte abrazo!

El caso que expones es como tú dices una pesadilla. Y creo que lamentablemente le pasó a mucha gente en España por el año 2008.

Como no me pienso hipotecar pues nunca he contemplado está opción, si no tengo dinero para comprar algo al contado pues no lo compro .

También en internet hay autores y cada uno dice una cosa. Otros que viven de los inmuebles (supuestamente) y venden cursos de como usar la deuda y que tú inquilino te pague la casa y que te genere más ingresos que tú hipoteca.

Pero como ninguno supera los 4 filtros que tú explicas pues no les hago caso .

Saludos y enhorabuena por el Blog.

Razones aplastantes para NO hipotecarse NUNCA

¡Gracias Iñaki por tu respuesta!.

Si no te vas a hipotecar nunca y

No vas a comprar ningún Curso de Falsos Gurús Inmobiliarios que te invitan a endeudarte…

Ya puedo dar por muy satisfactorio el resultado obtenido por mi artículo.

¡Un fuerte abrazo y a seguir así!