Mis reflexiones a raíz de batir al mercado durante décadas

Mis reflexiones a raíz de batir al mercado durante décadas

Después de haber logrado batir al mercado durante mis primeras décadas cómo inversor, he creído que sería interesante y útil, compartir contigo algunas de las reflexiones que estimo han sido cruciales en la consecución de este hito reservado a unos pocos inversores.

Adicionalmente, al final del artículo, te he dejado una serie de BONUS que son muy interesantes, y que muy poca gente tiene en cuenta.

¿Empezamos?.

La manera correcta de pensar sobre batir al mercado

Creo que una de las mejores decisiones que me han llevado a conseguir este hito que muy pocos logran, fue elegir de forma correcta y a la primera, a mi referente personal en el mundo de la inversión: Warren Buffett.

Al hacerlo, los primeros libros de inversión que leí fueron los de Benjamin Graham, consumado inversor, y maestro de Buffett.

Fue en su libro «El inversor Inteligente», que descubrí el enfoque a mi entender correcto, sobre cómo pensar sobre el mercado, y la posibilidad de batirlo.

Curiosamente, las palabras que me pusieron en el buen camino no fueron del propio Graham, sino las de Jason Zweig (periodista del Wall Street Journal), en un comentario de la edición revisada del Capítulo 8.

En dicho comentario, Jason entrevistaba a un grupo de jubilados en Boca Ratón, una de las comunidades más adineradas de Florida, preguntándoles sí a lo largo de su trayectoria como inversores habían batido al mercado.

Algunos dijeron que sí, otros que no, y muchos respondieron que no lo sabían.

Pero mi «A-Ha Moment» llegó cuando uno de ellos respondió:

«¿Y a quién le importa?. ¡Lo único que importa es que mis inversiones me han generado suficientes ganancias para acabar viviendo en Boca Ratón!».

Y ahí es dónde lo vi claro: un inversor cómo yo, que pretendía conseguir determinados objetivos vitales gracias a la inversión, debía focalizarse en sus objetivos personales, y no en el mercado.

Si al final lograba conseguir la vida que quería, ¿qué mas daba si había batido al mercado o no?.

El enfoque en la rentabilidad absoluta (no relativa)

La conclusión directa del momento de iluminación anterior, es que lo importante era conseguir una rentabilidad absoluta satisfactoria, no relativa al indice o al benchmark.

Para que lo veas más claro, lee estos dos ejemplos:

Ejemplo 1: Batir al mercado y perder dinero

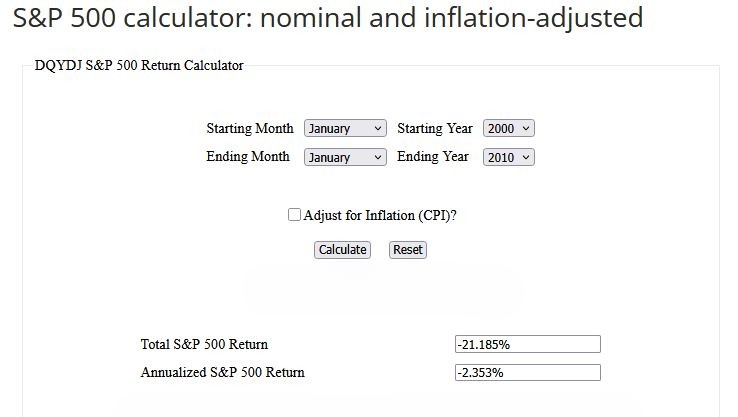

En la «Década Perdida» (del 2000 hasta final del 2009), el S&P500 generó una rentabilidad negativa del -21%+ (correspondiente a una rentabilidad negativa anualizada del -2,35%).

Ahora imagina que eres un inversor que batiste al mercado en este periodo, obteniendo un 0% de rentabilidad (has batido al indice que tuvo una rentabilidad negativa del -21%).

¿Estarías contento?. Yo tampoco.

Porque un 0% de rentabilidad no te da para vivir en ningún sitio, y menos en Boca Ratón.

Ejemplo #2: No batir al mercado y ganar dinero

Ahora pongamos el ejemplo contrario. Supongamos que el S&P500, ha dado un 15% de rentabilidad anualizada durante una década.

¿Estarías muy triste si hubieras obtenido un 12% (3 puntos por debajo del benchamrk)?

Más bien lo contrario: habrías más que triplicado tu capital inicial en 10 años.

El valor relativo de batir al mercado

Con mi artículo lo que pretendo remarcar es que batir al mercado es algo que puedes o no conseguir, pero que no debería ser un objetivo principal, ni mucho menos un obsesión, para la mayoría de inversores a nivel particular que buscan obtener ciertos objetivos vitales.

No lo ha sido nunca para mi, y creo que eso ha sido una de las (muchas) claves para lograrlo.

También es importante remarcar que este enfoque lo adopté desde el principio de mi carrera inversora.

Sería más fácil restarle importancia al hecho de batir al mercado, si no hubiera sido capaz de conseguir este hito, cómo bien nos enseña la fabula de «La Zorra y Las Uvas» de Esopo, en la que la moraleja es que a menudo los seres humanos al no poder lograr algo, lo despreciamos o minusvaloramos.

Pero ahí esta la gracia del asunto. Yo lo he logrado, y puedo genuinamente relativizar su importancia, sin caer en el sesgo defensivo que ilustraba Esopo.

Ejercicio: Ahora es tu turno

Si te ha gustado mi artículo no dudes en compartirlo.

También puedes dejar tus comentarios aquí abajo, sobre cual es tu filosofía con respecto a batir al mercado y cómo te ha ido hasta la fecha.

Si quieres empezar a recibir mi training mensual, aquí puedes empezar.

BONUS TRACKS:

#1 La paradoja del gestor de fondos, y la excepción a la regla

Ya desde joven quedaron claras mis habilidades para la inversión, para mi círculo personal y profesional, y en repetidas ocasiones me han ofrecido gestionar dinero ajeno, en un total agregado de Millones de Euros.

Mi respuesta siempre fue declinar dichas ofertas.

Mi lógica era muy clara: ¿Cómo iba a gestionar el dinero de los demás si todavía no había demostrado inequívocamente que sabía hacerlo bien con el mío?.

Para probar que eres un buen inversor (y no que has tenido pura suerte), debes de superar con éxito y rentabilidad, numerosas crisis. Y esto no sucede de la noche a la mañana. Tienen que pasar años, y más bien unas décadas por lo general.

Así que al principio rechazaba los fondos por no haber pasado suficiente tiempo como para demostrar sin lugar a dudas que era un buen inversor con mi propio dinero.

Y ahora que lo he demostrado, ya no me hace falta gestionar el dinero de nadie.

¿Para qué necesito los fondos y las comisiones de gestión, y todos los problemas asociados a ellos (regulación, diversificación, raporting y compliance, etc…), cuando puedo vivir en sitios paradisíacos disfrutando de la vida?.

Ciertamente es paradójico. Hay miles de gestores de fondos que se lucran y no baten al mercado, y algunos inversores que lo batimos, no tenemos el más mínimo interés en ser gestores de fondos.

Y por cierto, si bien batir al mercado es optativo para el inversor privado, no debería de serlo para el profesional (gestor) que cobra, y mucho, por hacerlo.

Si no es capaz de generar una rentabilidad superior al indice, debería retirarse, ya que su salario no está justificado por su (falta de) habilidad.

#2- El horizonte temporal correcto para batir al mercado

Otra de las herramientas que me ha ayudado a lograr este hito, es tener una orientación al largo plazo.

Hay gente que mira cada día, semana o mes, cómo va su cartera, y cómo lo ha hecho con respecto al mercado.

Creo que esto es un grave error.

Cuando se trata de compararme con el mercado, yo solo tomo esta medición una vez al final de cada década (10 años).

Los intervalos inferiores pueden estar sujetos a volatilidad, crisis, mercados alcistas, y correcciones puntuales que son difíciles de distinguir del puro azar.

Pero si consigues batir al mercado durante décadas, estas irregularidades se suavizan, y acaban separando la habilidad de la suerte.

Lo que cuenta es el marcador al final del partido, y la inversión no es un partido que dura 90 minutos. En el caso de Warren Buffett, de momento, dura más de 8 décadas.

#3 La actitud correcta para seguir batiendo al mercado

Aunque batir al mercado durante mis primeras décadas cómo inversor es sin duda algo que puede y debe ser celebrado, también creo que se ha de tener la prudencia y la humildad para no cantar victoria todavía.

El horizonte temporal de un buen inversor, suele ser largo (unos 50 años de promedio), y no se puede cantar victoria hasta que haya llegado a su fin.

Y aunque yo ya he cruzado el ecuador de mi horizonte inversor, seguramente todavía quedan muchos años por delante para superar nuevas crisis y pruebas que están por venir.

El pensar que porque haya batido al mercado durante muchos años, tengo garantizado el seguir haciéndolo en el futuro, es la receta infalible para el desastre.

Por lo tanto el seguir aplicando con rigor, humildad, y habilidad, el método que me ha dado muy buenos frutos hasta ahora, es la mejor fórmula que conozco para seguir teniendo una buena probabilidad de conseguir aquello que muy pocos logran.

Así que si bien si es cierto que todavía no puedo cantar victoria, de momento voy ganando. Y si pongo esfuerzo y no me descuido, hay una muy buena probabilidad de no perder la ventaja obtenida hasta ahora y terminar el partido con una clara victoria.

Así que poco a poco, con atención y buena letra. Nada es seguro en esta vida, pero las probabilidades son buenas, si los deberes se hacen bien.

Muchas gracias Jose.

En los últimos 5 años he aprendido mucho. Antes le daba importancia a batir al mercado. Ahora simplemente tengo la comparación porque tengo aprox, un 25% en fondos de gestión pasiva y el 75% en acciones individuales. No me importa realmente lo que haga el mercado, me importa los euros contantes y sonantes que obtengo.

Por otro lado, no hay que hacerse trampas al solitario. Existen comisiones, gastos, y sobre todo impuestos. Yo considero todo.

También usaba bastante los servicios de Morningstar y el Value Line. Y son unos servicios magníficos para obtener información financiera a golpe de click. Pero con sus recomendaciones y ratios no se bate al mercado. Mi muerto en el armario es DOW Chemical con pérdidas del 60% o así, por dejarme llevar por un (falso) conocimiento del sector y las recomendaciones de estos servicios.

Por el contrario mi mayor éxito es Games Workshop, que no tenía un análisis ni en Morningstar ni en el Value Line. Hice mi propio análisis, basado en la info financiera (que tenía y tiene unos márgenes y retorno del capital brutales), en el negocio y en los clientes (mi hermano y sus amigos son jugadores). Cuando uno lee repetidamente en los informes anuales cosas como las de abajo, y ve que además lo cumplen, sabe que las cosas no pueden ir mal:

«We are Games Workshop, and our mission is to make the best fantasy miniatures in the world, to engage and inspire our customers, and to sell our products globally for a profit. We intend to do this forever. Our ‘forever’ ethos is fundamental – we take decisions for the long term, not to make next week’s numbers look good»

«We don’t need a lot of marketing data to tell us when we get something right or wrong. We don’t need huge spreadsheets of customer data or complicated data algorithms. We know. And we know because we stay close to our fans and customers»

«We believe shareholder value is created, primarily, by not destroying it. We have no intention to acquire other companies, nor to dispose of any of those we own.»

Batir Al Mercado: El enfoque del buen inversor

¡Muchas gracias Marcos por tu comentario y por tus aportaciones personales!.

A estas alturas, creo que ya te has dado cuenta de que ser un buen inversor es un proyecto que dura toda una vida, y eso es sin duda una gran ventaja frente a la visión a corto plazo que tan a menudo observo.

Por otro lado, te agradezco por compartir con toda la Comunidad de Alumni, tu apuesta fallida (DOW Chemical en este caso, con pérdidas del 60%).

Es un magnifico recordatorio de la importancia de los límites del círculo de competencia de cada inversor, y de lo que sucede cuando los traspasas.

En cualquier caso, corroboro tu afirmación inicial de que has aprendido mucho en estos últimos 5 años. Espero que los que siguen, discurran por la misma senda.

¡Un fuerte abrazo!.

Reconozco que hasta la fecha no me ha ido demasiado bien aq comparto tu requisito de mirada a largo plazo y no a corto. Es una filosofía de vida y no sólo de inversiones

Batir Al Mercado: El enfoque del buen inversor

Cómo tu bien dices la filosofía a largo plazo, es común y no exclusiva, con respecto a otros ámbitos.

El resultado que has obtenido hasta la fecha, era el esperado a priori, teniendo en cuenta que el 90% de los aspirantes a inversores a largo plazo pierden dinero.

La pregunta pertinente entonces es: ¿Hay algo que te pueda diferenciar a largo plazo, de ese 90% de aspirantes?.

Qué gran artículo Josep!

También recuerdo cuando leí el Inversor Inteligente esta frase de acabar viviendo en Boca Ratón.

Lo primero que hice, como he hecho ahora, fue buscar Boca Ratón, para visualizar mejor la historia.

Para cuando tengas dudas de si el camino merece la pena, porque la uva debe de estar muy dulce 😉

Tengo la suerte de haber hecho el Máster de Inversión en Bolsa contigo y leyendo tu Bonus Track es como leer mi futuro, porque siento que son palabras que puedo llegar a escribir yo algún día, siempre que siga siendo humilde y constante en el esfuerzo y dedicación, porque el conocimiento lo pusiste de sobra tú.

Enhorabuena por tu gran éxito y saberlo explicar tan bien.

Pura Vida!!

Dani

Batir Al Mercado: El enfoque del buen inversor

¡Muchas gracias Dani por tu excelente comentario!.

Yo también estoy muy contento de haber podido presenciar tu espectacular trayectoria durante casi una década, y de haberte tenido cómo alumno.

Cómo tú bien dices, con esfuerzo constante, humildad y una excelente dirección/formación, es muy bonito ver sueños que una vez solo existían en tú mente, materializarse en la vida real.

Todo plan, empieza con una visión de futuro. El hacerla realidad, depende de cada uno.

¡Por muchas décadas más de progreso y prosperidad!.

¡Un fuerte abrazo y Pura Vida!.